CLINICAS MÉDICAS – LUCRO PRESUMIDO

_

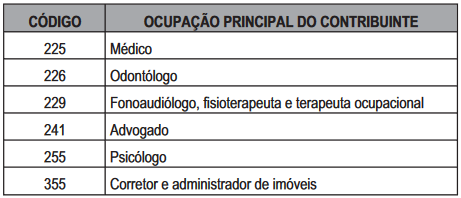

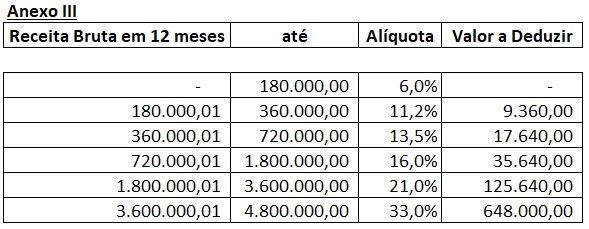

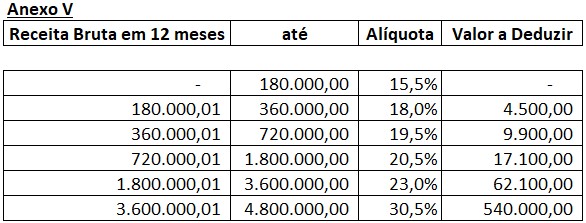

Um dos regimes tributários mais utilizados por Clínicas Médicas é o Lucro Presumido. Por esta forma de tributação há presunções de lucro que a lei determina, ou seja, o Estado determina presunções que a empresa auferiu de lucro sobre a Receita. Tomando como base os CNAE’s – Classificação Nacional de Atividades Econômicas mais utilizadas dentro da das atividades das áreas medicas mais utilizadas temos:

8630-5/01 Atividade médica ambulatorial com recursos para realização de procedimentos cirúrgicos:

Esta subclasse compreende

– as atividades de consultas e tratamento médico prestadas a pacientes que não estão sob regime de internação, como: consultórios, ambulatórios, postos de assistência médica, clínicas médicas especializadas ou não, policlínicas, consultórios privados em hospitais, clínicas de empresas, desde que sejam equipados para a realização de procedimentos cirúrgicos

8630-5/01 CLÍNICA DE OLHOS COM RECURSOS PARA A REALIZAÇÃO DE PROCEDIMENTOS CIRÚRGICOS

8630-5/01 CLÍNICA DERMATOLÓGICA COM RECURSOS PARA A REALIZAÇÃO DE PROCEDIMENTOS CIRÚRGICOS

8630-5/01 CLÍNICA MÉDICA COM RECURSOS PARA A REALIZAÇÃO DE PROCEDIMENTOS CIRÚRGICOS; ATIVIDADES DE

8630-5/01 CLÍNICA OFTALMOLÓGICA COM RECURSOS PARA A REALIZAÇÃO DE PROCEDIMENTOS CIRÚRGICOS

8630-5/01 CLÍNICA DE IMPLANTE CAPILAR

———————————————————–

8630-5/02 Atividade médica ambulatorial com recursos para realização de exames complementares

Esta subclasse compreende:

– as consultas prestadas em consultórios, ambulatórios, postos de assistência médica, clínicas médicas e outros locais equipados para a realização de exames complementares – os postos de saúde pública

8630-5/02 CLINICA MÉDICA DE EXAME ADMISSIONAL

8630-5/02 CLÍNICA DE OLHOS COM RECURSOS PARA A REALIZAÇÃO DE EXAMES COMPLEMENTARES

8630-5/02 CLÍNICA DERMATOLÓGICA COM RECURSOS PARA A REALIZAÇÃO DE EXAMES COMPLEMENTARES

8630-5/02 CLÍNICA MÉDICA COM RECURSOS PARA A REALIZAÇÃO DE EXAMES COMPLEMENTARES; ATIVIDADES DE

8630-5/02 CLÍNICA MÉDICA DE EXAME PSICOTÉCNICO

8630-5/02 CLÍNICA OFTALMOLÓGICA COM RECURSOS PARA A REALIZAÇÃO DE EXAMES COMPLEMENTARES

8630-5/02 POSTO DE ASSISTÊNCIA MÉDICA SEM INTERNAÇÃO

8630-5/02 POSTO DE SAÚDE PÚBLICA

———————————————————–

8630-5/03 Atividade médica ambulatorial restrita a consultas

Esta subclasse compreende:

– as atividades de consultas e tratamento médico prestadas a pacientes externos exercidas em consultórios, ambulatórios, postos de assistência médica, clínicas médicas, clínicas oftalmológicas e policlínicas, consultórios privados em hospitais, clínicas de empresas, centros geriátricos, bem como realizadas no domicílio do paciente

– as atividades de unidades móveis fluviais equipadas apenas de consultório médico e sem leitos para internação

8630-5/03 CLÍNICA MÉDICA EM EMPRESA

8630-5/03 CLÍNICA MÉDICA RESTRITA A CONSULTAS; ATIVIDADES DE

8630-5/03 CONSULTÓRIO MÉDICO EM UNIDADES MÓVEIS FLUVIAIS

8630-5/03 CONSULTÓRIO MÉDICO PARTICULAR

8630-5/03 CONSULTÓRIOS PRIVADOS EM HOSPITAIS

8630-5/03 PERÍCIA MÉDICA; SERVIÇOS DE

8630-5/03 TELEMEDICINA RESTRITA A CONSULTAS; ATIVIDADES DE

———————————————————–

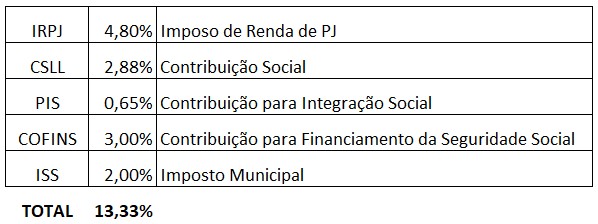

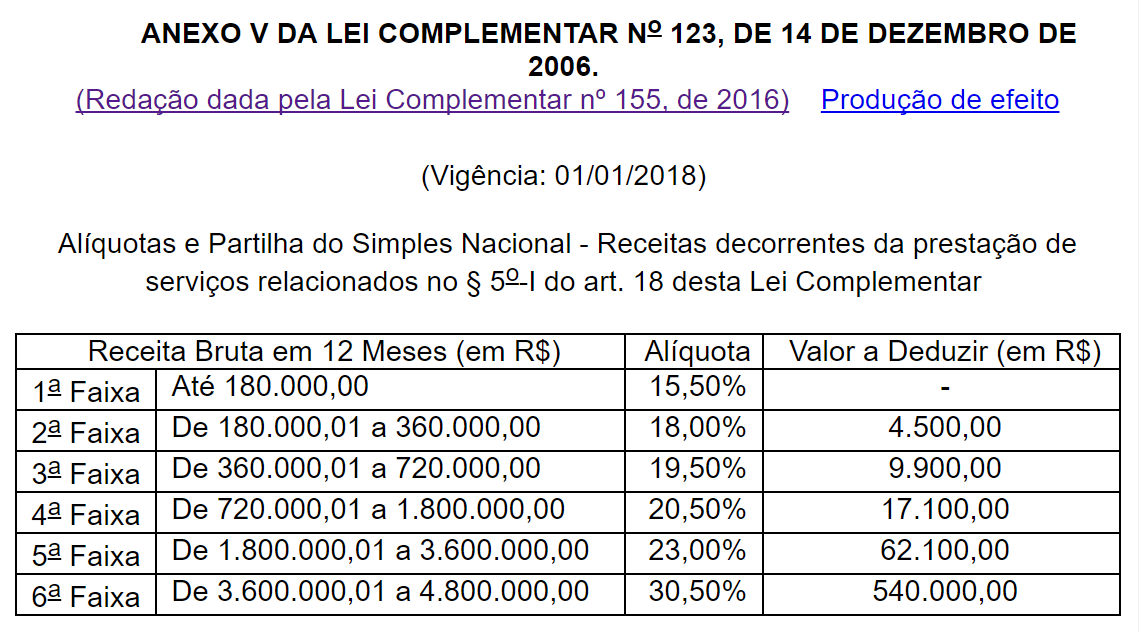

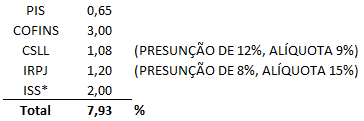

O TOTAL* DOS IMPOSTOS PARA ESTA ATIVIDADES OS IMPOSTOS NO LUCRO PRESUMIDO PARA CLÍNICAS MÉDICAS EQUIPARADAS EM TERMOS FISCAIS AOS HOSPITAIS E COM REGULARIDADE PERANTE A ANVISA FICARIAM NO TOTAL DE 7,93%:

Para fins de aplicação do percentual de presunção de 8% (oito por cento), a ser aplicado sobre a receita bruta auferida pela pessoa jurídica com vistas à determinação da base de cálculo do IRPJ apurado na forma do lucro presumido, consideram-se serviços hospitalares aqueles que se vinculam às atividades desenvolvidas pelos hospitais, voltados diretamente à promoção da saúde, prestados pelos estabelecimentos assistenciais de saúde que desenvolvem as atividades previstas nas atribuições 1 a 4 da RDC Anvisa nº 50, de 2002. Desse conceito estão excluídas as simples consultas médicas, que não se identificam com as atividades prestadas no âmbito hospitalar, mas nos consultórios médicos. No caso de atividade médica ambulatorial com recursos para realização de procedimentos cirúrgicos e exames complementares, cabe a segregação, nas notas fiscais, da parcela da receita atribuível à consulta e da parcela atribuível aos exames ou cirurgias. A prestadora dos serviços hospitalares deve, ainda, estar organizada, de fato e de direito, como sociedade empresária e atender às normas da Anvisa. Caso contrário, a receita bruta advinda da prestação dos serviços, ainda que caracterizados como hospitalares, estará sujeita ao percentual de presunção de 32% (trinta e dois por cento) para o IRPJ e CSLL. (Solução de Consulta 5.001 SRRF de 27/01/2022).

Para regularidade do alvará de Vigilância Sanitária no município de Salvador/BA clicar aqui.

Ficamos a disposição para uma análise tributária de forma gratuita de sua empresa.